Gıda bankacılığı broşürüne ulaşmak için tıklayınız.

Broşüre git

Gıda bankacılığı kapsamında yapılan bağışlar

I- Bağışa konu olacak mallar ve bağışın niteliği

Gıda bankacılığı kapsamında yapılacak bağışların gıda, temizlik, giyecek ve yakacak maddesi niteliğinde olması gerekmektedir. Yapılacak bağışlar şartlı olarak (bedelsiz olarak ihtiyaç sahiplerine dağıtılmak üzere) yapılmalıdır.

Gıda, temizlik, giyecek ve yakacak maddesi niteliğini taşımayan ürünler gıda bankacılığı kapsamında yapılacak bağış olarak değerlendirilmez.

Bağışı kabul edecek dernek veya vakfın tüzüğünde veya senedinde ihtiyacı bulunanlara gıda, temizlik, giyecek ve yakacak maddesi yardımı yapabilmesine ilişkin hükümlerin bulunması gerekir. Bununla beraber, dernek veya vakfın başka alanlarda da faaliyet gösteriyor olmasının, kamuya yararlı dernek veya vergiden muaf vakıf olup olmamasının uygulama açısından herhangi bir önemi bulunmamaktadır.

II- Gelir ve kurumlar vergisi mükellefi bağışçıya sağladığı vergisel avantajlar

1- Ticari işletmeye dahil malların (gıda, temizlik, giyecek ve yakacak maddesi) bağışlanması durumunda bu malların maliyet bedeli Gelir Vergisi Kanunu’nun 40'ıncı maddesi çerçevesinde gider kaydedilir. Bu işlem, faturanın bir yandan da gider kaydedilmesi suretiyle gerçekleştirilir.

2- Gıda Bankacılığı kapsamında yapılan bağışlar 3065 sayılı Kanununun 17/2-b maddesine göre Katma Değer Vergisinden müstesnadır. Katma Değer Vergisi mükellefleri, bir vergilendirme döneminde yaptıkları bağışların toplam tutarını ilgili dönem beyannamesinin 6 ve 7'nci satırlarına dahil etmek suretiyle beyanda bulunacaklardır.

Aynı Kanunun 30/a ve 32'nci maddelerine göre, kısmi istisna mahiyetindeki bu teslimin (gıda, temizlik, giyecek ve yakacak maddesi bağışlarının) bünyesine giren Katma Değer Vergisi tutarı, 01.01.2019 tarihinden itibaren 7104 sayılı kanunla maddeye eklenen hükümle, KDV Kanununun 17/2-b bendinde yer alan bağışlara konu olan mal ve hizmetlerin alış vesikalarında gösterilen veya bu mal ve hizmetlerin maliyetleri içinde yer alan katma değer vergisi indirilebilecektir.

3- Bağışlanan gıda, temizlik, giyecek ve yakacak maddesi bağışlarının işletmeye dahil olmaması halinde ise, söz konusu malın maliyet bedeli Gelir Vergisi Kanunu’nun 89. maddesi ve Kurumlar Vergisi Kanunu’nun 8/1. maddesi çerçevesinde yıllık beyannamenin bağış ve yardımlara ilişkin bölümüne yazılarak vergi matrahının tespitinde indirim olarak dikkate alınacaktır

III- Bağışı yapanlarca düzenlenecek belge

GVK’nun 40. maddesine eklenen hüküm çerçevesinde indirim konusu yapılacak bağışlar, bağışa konu mal bedeli VUK’nun 232. maddesinde belirtilen fatura düzenleme sınırının altında kalsa dahi mutlaka (yazar kasa fişleri kabul edilmemektedir.) fatura ile belgelendirilecek ve ayrıca taşıma için sevk irsaliyesi düzenlenecektir.

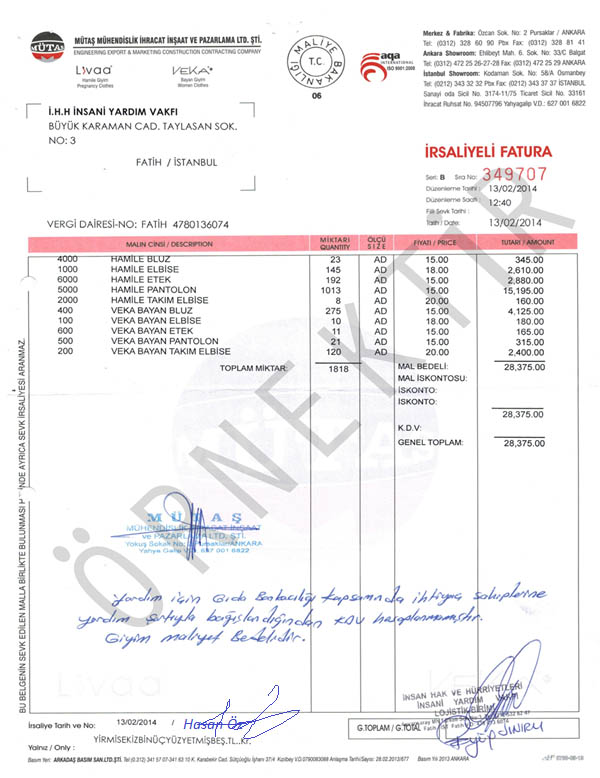

Bağışlanan mala ilişkin bilgilerin eksiksiz olarak yazıldığı fatura, bağış yapılan dernek veya vakıf adına düzenlenecektir. Faturada mal bedeli olarak, KDV hariç bağışlanan malın maliyet bedeli yazılacaktır.

Bağış yapacak kişi yada kurumun gıda, temizlik, giyecek ve yakacak maddeleri ticareti ile uğraşması şart değildir, Bağışçı bağışa konu olan ürünlerin ticaretini yapmıyor olsa dahi (Örn; elektronikçi, eczacı, vs.) yukarıda bahsedilen ( gıda, temizlik, giyecek ve yakacak) malzemeleri gıda bankacılığı kapsamında bağışlayabilmektedirler.

Faturada “İhtiyaç sahiplerine yardım şartıyla bağışlandığından KDV hesaplanmamıştır” ibaresinin yazılması zorunludur.

A Ltd.Şti’nin 20.01.2014 tarihinde almış olduğu bağışa konu olan muhtelif giysilerin muhasebe kaydı aşağıdaki gibi olacaktır.

------------------------20.01.2014-----------------------------

157 Diğer Stoklar 28.375,00

191 İndirilecek KDV 2.270,00

320 Satıcılar 30.645,00

---------------------------------------------------------------------

Bağışçının muhtelif giysileri 13.02.2014 tarihinde İ.H.H İnsani Yardım Vakfına Gıda Bankacılığı Kapsamında bağışlaması durumunda düzenleyeceği faturanın örneği aşağıdaki gibi olacaktır.

Örnek fatura

Bağış yapacak kişi/kurum gıda, temizlik, giyecek ve yakacak maddeleri ticareti yapmıyor olsa dahi (elektronikçi, eczacı, vs.) gıda bankacılığı kapsamında yukarıda bahsedilen malzemeleri gıda bankacılığı kapsamında bağışlayabilmektedirler. Buna benzer durumlarda;

- Bağışlanacak malzemenin alış faturası bağışçının adına düzenlenecektir.

- Bağışçı aynı malzemeyi içeren kendi faturasını bağış yapacağı dernek/vakıf adına yukarıda bahsedilen şekle uygun biçimde düzenleyecektir.

IV- Dernek ve vakıflarca düzenlenecek belge

Dernek ve vakıflar kendi mevzuatlarının öngördüğü belgeleri düzenleyecek ve bağış yapanlara bir örneğini vereceklerdir.

Ticari faaliyetle uğraşanlarca düzenlenen faturalar dernek ve vakıf tarafından muhafaza edilecektir.

V- Defter kayıt düzeni, KDV istisnası ve beyannamelerde gösterilmesi

Ticari işletmeye dahil malların (gıda, temizlik, giyecek ve yakacak maddelerinin) bağışlanması durumunda bu malların maliyet bedeli GVK’nun 40/10. maddesi çerçevesinde hem gelir vergisine hem de kurumlar vergisine tabi işletmelerce gider kaydedilir. Bu işlem, faturanın bir yandan gider bir yandan da gelir kaydedilmesi suretiyle gerçekleştirilir.

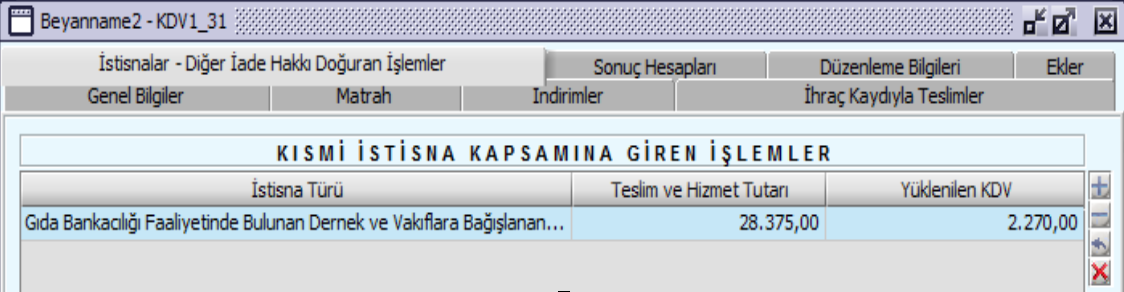

KDV mükellefleri, bir vergilendirme döneminde yaptıkları bağışların toplam tutarını ilgili dönem beyannamesinin “İstisnalar-Diğer İade Hakkı Doğuran İşlemler” kulakçığının “Kısmi İstisna Kapsamına Giren işlemler” tablosunda “229-Gıda Bankacılığı Faaliyetinde Bulunan Dernek ve Vakıflara Bağışlanan, Gıda, Temizlik, Giyecek ve Yakacak Maddeleri” satırında beyan ederler. Yüklenilen KDV satırı bağışçının, bağışa söz konusu olan malın alışı sırasında ödediği KDV’dir. Alış sırasında ödenen KDV iade’ye konu olmayacağı için bu satırı sıfır olarak da beyan edebilirisiniz.

Yüklenilen KDV’nin durumu ;

-01.01.2019 öncesi hükme göre;

Bağışlar vergiden istisna edilmiş olduğundan, bunlarla ilgili alış vesikalarında gösterilen veya bu mal ve hizmetlerin maliyetleri içinde yer alan katma değer vergisi indirilemez.

Kısmi istisna mahiyetindeki bu teslimin bünyesine giren KDV tutarının indirim konusu yapılması mümkün bulunmamaktadır. İndirilemeyen KDV, KDVK Md. 58’e göre gider veya maliyet yazılabilir.

Bu nedenle, bağışın yapıldığı dönemde, bağışlanan malların iktisabı dolayısıyla yüklenilen KDV tutarının hesaplanması ve aynı döneme ait KDV beyannamesine dahil edilmesi, aynı tutarın "indirim KDV" hesaplarından çıkarılarak, gider hesaplarına aktarılması gerekmektedir.

Yukarıda örnek faturada bahsi geçen % 8 KDV 20.01.2014 tarihinde 191’de indirim olarak dikkate alınmıştır, Bağışçının 01.01.2019 tarihinden önce 13.02.2014 tarihinde İ.H.H İnsani Yardım Vakfına gıda bankacılığı kapsamında bağış veya yardımda bulunduğundan dolayı aşağıdaki düzeltme işleminin yapılması gerekirdi.

--------------------------------///--------------------------------

62../7.. Gider Yada Maliyet Hesabı 2.270,00.-TL

391-İlave Edilecek KDV 2.270,00 TL

-------------------------------------------------------------------

-01.01.2019 tarihinden sonra,

7104 sayılı kanunla maddeye eklenen hükümle (KDV Kanunu 30/a maddesi parantez içindeki hüküm, 06 Nisan 2018 gün ve 30383 sayılı Resmi Gazetede yayınlanan 7104 sayılı kanunun 9’ncu maddesi ile eklenmiş olup 01.01.2019 tarihinde yürürlüğe girmiştir.) KDV Kanununun 17/2-b bendinde yer alan bağışlara konu olan mal ve hizmetlerin alış vesikalarında gösterilen veya bu mal ve hizmetlerin maliyetleri içinde yer alan katma değer vergisi indirilebilecektir.

Yukarıda örnek faturada bahsi geçen % 8 KDV 20.01.2014 tarihinde 191’de indirim olarak dikkate alınmıştır, Bağışçının 01.01.2019 tarihinden sonra 13.02.2019 tarihinde İ.H.H İnsani Yardım Vakfına gıda bankacılığı kapsamında bağış veya yardımda bulunduğunu varsayarsak, bağışçının “ Gıda Bankacılığı Kapsamında “ yaptığı Bağış ve Yardımlar için herhangi bir KDV düzeltme işlemi yapılmayacaktır.

Bağışlanan gıda, temizlik, giyecek ve yakacak maddelerinin işletmeye dahil olmaması halinde ise, söz konusu malların maliyet bedelinin GVK’nun 89/6. maddesi ve KVK’nun 8/1. maddesi çerçevesinde mükellefler tarafından yıllık beyannamenin bağış ve yardımlara ilişkin bölümüne yazılarak vergi matrahının tespitinde indirim olarak dikkate alınır.

Örnekler:

1) Gıda bankacılığı kapsamına giren malzemelerin (gıda, temizlik, giyecek ve yakacak maddesi) ticareti ile uğraşan Bay A stoğunda bulunan pirinci bağışlamak istediğinde;

- Pirincin maliyet bedeli üzerinden satış faturası düzenler

-Faturaya “İhtiyaç sahiplerine yardım şartıyla bağışlandığından KDV hesaplanmamıştır” ibaresini yazarak KDV hesaplamadan faturayı vakıf/derneğe düzenler.

- Söz konusu faturaya istinaden ilgili yardım kuruluşu bağışçı adına kendi bağış makbuzunu düzenler.

2) Gıda bankacılığı kapsamına giren malzemelerin (gıda, temizlik, giyecek ve yakacak maddesi) ticareti ile uğraşmayan Bay B satın alacağı pirinci bağışlamak istediğinde;

- Pirinci satın aldığı firma faturayı bağışçı adına düzenler.

- Bağışçı kendine/firmasına ait faturayı kullanarak bağış yapacağı vakıf/dernek adına pirinç faturası düzenler. Faturada “İhtiyaç sahiplerine yardım şartıyla bağışlandığından KDV hesaplanmamıştır” ibaresi bulunmalıdır.

- Söz konusu bağışçı faturasına istinaden dernek/vakıf bağışçı kişi/firma adına kendine ait bağış makbuzunu düzenler.